春雪食品顶着亏损扩张:调理品销量下滑产能消化问题待解 负债高企偿债压力大

- 财经

- 2024-10-22 20:36:04

- 340

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:浪头饮食/ 郝显

近日,春雪食品发布公告,实际控制人郑维新控制的38.21%的首发限售股正式解禁。尴尬的是,在锁定三年之后,春雪食品股价已经跌破发行价。

在市场需求疲弱,鸡肉生鲜品价格低迷的背景下,春雪食品一直在承受亏损扩张。此举导致公司资产负债率达到55%,现金已经低于短债。

令人担忧的是,产能大幅增长之后,销售端已经有停滞迹象,尤其对调理品来说,2023年产能利用率仅为47.5%,但是销量已经开始下滑。

春雪食品38%的限售股解禁 股价破发股东减持不断

10月14日,春雪食品7641.2万股首发限售股正式解禁,占公司总股本38.21%。这部分限售股由山东春雪食品有限公司(以下简称“山东春雪”)、郑维新、莱阳市华元投资中心(有限合伙)(以下简称“华元投资”)持有,其中山东春雪为上市公司控股股东,郑维新为春雪食品实际控制人,持有山东春雪45.15%的股份,同时担任华元投资执行事务合伙人。

春雪食品2021年10月13日上市,实控人承诺了三年锁定期,到今年10月持股全部解禁。不过尴尬的是,上市时春雪食品发行价为11.8元,2024年1月股价跌破发行价,此后一直在发行价以下,而限售股解禁的8月14日,后复权价仅为8.41元。

在股价破发的情况下,股东仍在减持。2024年4月,春雪食品发布股东减持计划,7月28日完成本次减持,45名自然人股东总共减持了2.95%的股份。事实上,从2022年10月原始股解禁起,股东就在不断减持。股东连续减持背后是上市后春雪食品业绩变脸的事实。

上市前三年,春雪食品净利润连续大幅增长,从2017年的5436.45万元增至2020年的1.48亿元,以2020年净利润为基数,对应发行市盈率为22.99倍。但是上市后春雪食品业绩就开始变脸,2021年净利润断崖式下滑61.88%,2023年则开始由盈转亏。

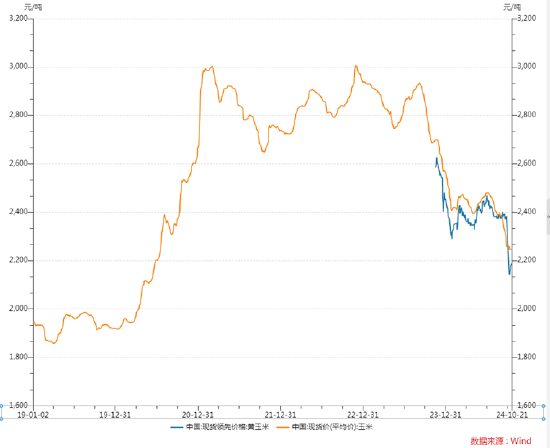

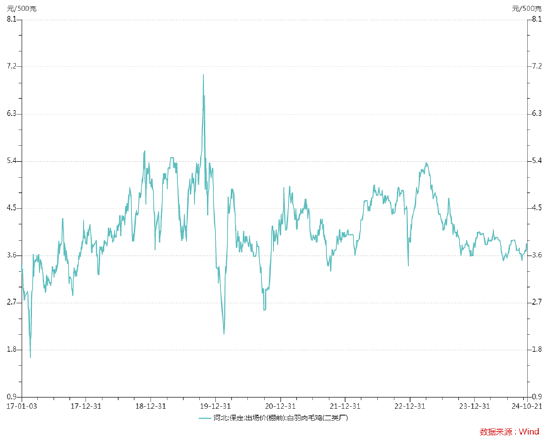

作为一家鸡肉食品的研发、生产加工和销售企业,春雪食品的盈利能力主要受原材料成本和鸡肉生鲜品价格波动影响。2021年玉米豆粕等原材料成本持续上涨,加上鸡肉价格下跌,使得公司毛利率、净利率大幅下滑。2023年以来玉米等原材料价格下降,但是同期鸡苗采购价格上涨幅度较大,造成养殖成本增加,同时市场需求疲弱,鸡肉生鲜品价格处于盈亏平衡点以下,这些因素给春雪食品利润端造成巨大压力。

春雪食品披露,2023年年末肉禽产品的价格创两年来的新低,逼近9000 元/吨,很多白羽肉鸡加工企业冻品库存升至 80%以上,部分企业阶段性减产、停产,陷入亏损。2024年6 月中旬白羽肉鸡价格跌至了上半年最低点 3.39 元/斤,鸡肉生鲜品价格处于近五年来的低位,白羽肉鸡加工企业冻品库存高企,宰杀环节持续亏损的现象仍在延续。

春雪食品承受亏损扩张 产能利用率低至47%

2021年上市后,春雪食品就开启了大扩张。上市时公司募集资金5.9亿元,主要投向了“年宰杀5000 万只肉鸡智慧工厂建设项目”及“年产4万吨鸡肉调理品智慧工厂建设项目”。2020年春雪食品调理品和生鲜品产能分别为5.8万吨及12万吨,2023年分别增至11.86万吨及26.5万吨。

但是销量并没有跟上,2020年春雪食品生鲜品和调理品销量分别为9.1万吨、5.01万吨,2023年销量相比2020年分别增长47%及15%,销量远落后于产能。截至2023年,春雪食品调理品产能利用率仅为47.5%,生鲜品产能利用率仅为48.2%。

值得注意的是2024年上半年,生鲜品继续保持高增长,调理品销量则下降了8%。根据今年5月份机构调研时披露的数据,一季度调理品出口渠道同比增长约 24%,但国内销售不及预期。

在生鲜品亏损的情况下,调理品成了重要的利润来源,但是由于消费端疲弱,调理品的负增长本身也令人担忧。

从毛利率来看,2019年春雪食品毛利率一度高达15.3%,2021年降至8.9%,2023年更是降至5.19%。生鲜品2021年毛利率下降至2%以下,2023年进一步降至-4.58%。在生鲜鸡肉价格大幅下跌,生鲜品陷入亏损的背景下,大幅扩张无异于以亏损换销售。

在此期间,春雪食品固定资产从4.24亿元增长到11.24亿元。2023年固定资产折旧、油气资产折耗、生产性生物资产折旧达到5897.24万元,这也成为拉低公司利润的重要因素。

更重要的是,在业绩不断下滑的情况下,公司的偿债压力开始凸显。2023年春雪食品亏损3468.63万元,今年上半年再度亏损435.12万元。值得注意的是,上半年营收下滑了15.47%,这也是2020年以来首次营收下滑。

今年上半年春雪食品的经营现金流净额下滑至1997.84万元,经营现金流入大幅减少,投资活动现金流则保持净流出,依靠借款维持运营。

经过前几年的大幅扩张之后,春雪食品已经负债高企,资产负债率达到55%。截至今年上半年其有息负债总额达到7.72亿元,其中短期有息负债7.5亿元,而公司账面货币资金仅为5.64亿元,不足以覆盖短债。

春雪食品融资来源比较单一,基本上均来自银行的抵押借款和信用借款,并且以短期借款为主。随着负债金额的膨胀,公司面临的偿债压力也越来越大。

目前鸡肉价格仍处在低位,对于承受亏损大幅扩张的春雪食品来说,无异于在进行一场豪赌。问题是,春雪食品能赌赢吗?

发表评论