财报透视|业绩双降!仁和药业三季度净利大幅下滑57.3%,销售费用是研发投入的15倍

- 国际

- 2024-10-28 22:54:08

- 333

曾经凭借家喻户晓的广告营销词而名声大噪,而如今,仁和药业(000650)陷入了业绩下滑的困境。

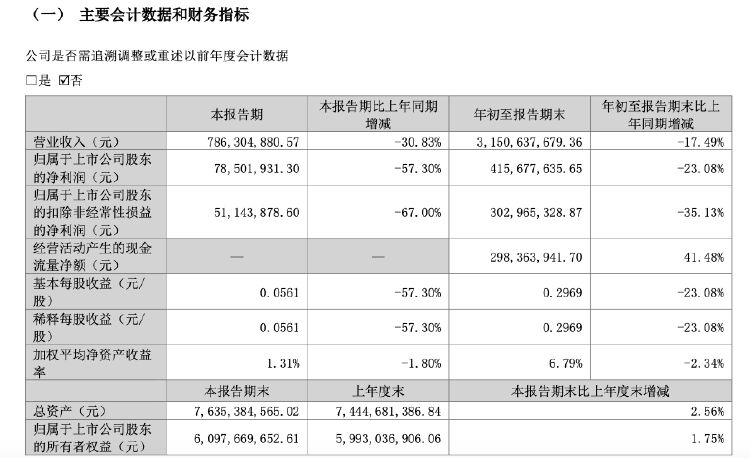

10月28日晚间,仁和药业(000650)披露2024年第三季度业绩报告,今年前三季度,仁和药业营业收入为31.51亿元,同比下降17.49%。归属于上市公司股东的净利润为4.16亿元,同比下降23.08%。

其中,第三季度单季度营业收入为7.86亿元,同比下降30.83%。归属于上市公司股东的净利润为7850万元,同比下降57.3%。扣除非经常性损益后的净利润为5114万元,同比下降67%。

作为老牌的医药企业,仁和药业曾经打造过很多知名拳头产品。但近几年,公司大力发展贴牌产品,重营销、研发投入不足,十几年来再无新的代表产品。

业绩增长放缓

公开信息显示,仁和药业是中国制药工业百强企业,也是一代国民老字号品牌,曾经拥有较高的品牌知名度和市场影响力,1996年在深交所上市,2006年资产重组后,仁和药业晋级综合性企业,旗下拥有多家子公司。

官网显示,仁和药业主营生产、销售中西药、原料药及健康相关产品,包括口服固体制剂、口服液体制剂、大容量注射剂、小容量注射剂等剂型药品以及健康相关产品。其中,“仁和”“妇炎洁”“优卡丹”“闪亮”是其旗下知名商标,都曾经凭借知名明星的代言和广告语而红极一时。

最近几年,仁和药业的业绩增长明显放缓。财报显示,2012年到2019年,仁和药业营收从20.88亿元增至45.84亿元,处于快速增长期;但随后几年,仁和药业进入滞涨阶段,2019年到2023年的5年间营收增加不到5亿元,一共增长了9.8%,平均每年增长2%不到。

净利润方面,2012年到2019年,仁和药业从2.55亿元增至5.38亿元,随后的2019年到2023年的5年间,其净利润仅增加了0.29亿元。

仁和药业销售净利率和销售毛利率也整体下滑。财报显示,2019年到2023年,仁和药业销售净利率分别为13.52%、16.02%、16.21%、13.81%、12.51%,销售毛利率分别为42.32%、40.18%、37.97%、36.62%、37.12%。

今年半年报显示,仁和药业上半年营业收入为23.64亿元,同比下降11.84%;归属于上市公司股东的净利润为3.37亿元,同比下降5.43%;归属于上市公司股东的扣除非经常性损益的净利润为2.51亿元,同比下降19.29%。由此可见,其业绩已经全面下滑。

仁和药业增长放缓的负面影响也传导到了资本市场,其股价近年来整体呈下行趋势,截至10月27日收盘,仁和药业股价报6.08元/股,与历史最高点的16.38元/股相比跌去了一半还多。

销售与研发费用比值超10

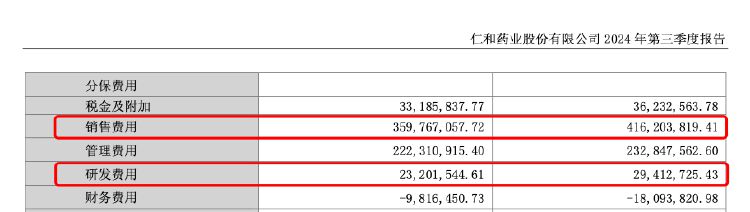

尽管仁和药业一直强调“坚持科技领先、逐步加大科研投入”是其核心竞争力之一,宣称要不断加大科研设施投入,增加产品科技含量,然而仁和药业实际上在研发方面的投入,与营销支出相比可以说是相当 “吝啬”,近年来,销售费用与研发费用比值也均超过10。

财报显示,2017年到2023年,仁和药业研发费用分别为2342万元、3108万元、3804万元、3979万元、5214万元、5054万元、4636万元,而同期的销售费用却分别达6.19亿元、7.78亿元、7.88亿元、5.79亿元、5.96亿元、5.59亿元、5.40亿元。

2024年三季报显示,今年前三季度研发费用仅2320万元,相较去年同期下滑24%。而前三季度销售费用高达3.6亿元,尽管比去年同期有所下降,但仍然高达研发费用超15倍。

另有数据显示,截至2023年底,仁和药业有销售人员2997名,占其总员工人数的51.74%,但技术人员仅有699名。这也反映出仁和药业对营销和研发的差别对待。

营销能够起到助推的作用,但研发投入不足会严重制约企业创新能力。近年来,除了妇炎洁、闪亮滴眼液等老牌产品,仁和药业鲜有拿得出手的头部新品,这和公司长期以来研发投入不足不无关系。

贴牌占据营收半壁江山

仁和药业在其发展过程中,还采用了广泛采用了“贴牌”的生产合作模式。贴牌生产,即OEM(Original Equipment Manufacturer),是指品牌方将自己的品牌授权给其他制造商,由后者负责产品的设计、生产和销售等一系列流程,而品牌方通常只负责监督和质量控制。

这种模式看似可以快速扩大品牌影响力,降低生产成本,短期内为公司带来了丰厚的利润回报,但对于仁和药业而言,却是一把双刃剑。贴牌产品在质量和标准上往往难以与原厂产品保持一致,加上缺乏有效的质量控制机制,一旦出现问题,不仅会影响消费者的健康,直接令消费者失去信任,还会导致企业口碑下滑,严重损害品牌形象,

据悉,仁和药业从2012年开始试水OEM。此后,2019年-2021年详细披露了贴牌产品的营收情况,均占据当年营收的一半。

具体来看,2019年公司营收46亿元,贴牌产品收入23亿元;2020年公司营收41亿元,贴牌产品收入20.5亿元;2021年公司营收49亿元,贴牌产品收入24.5亿元。

2022年未公布贴牌产品收入占比。不过,用公司年报的原话来讲“贴牌产品是有益补充,与自有产品相辅相成、互不排斥”。

事实上,“仁和”的贴牌产品品类多得超乎消费者的想象。记者在电商平台检索发现,除了仁和牌的药品,还有面膜、洗面奶、水乳等护肤品,以及祛痘膏、减肥胶囊、首乌生发液等各类保健食品,甚至还有驱蚊花露水、湿纸巾等日用品。

近年来,消费者对仁和贴牌产品的质疑声越来越大,仁和面临的“信任危机”也在逐渐显现。在黑猫投诉 【下载黑猫投诉客户端】平台上,共有数百个消费者投诉仁和的产品,投诉内容多涉及到商家虚假宣传、产品质量堪忧等。在社交媒体上,关于仁和贴牌产品的负面评价也是层出不穷。

虽然仁和药业曾表示对于OEM贴牌产品的合作厂家及产品都有严格的把关,并派有驻厂质检人员,公司也有专业的质检团队对产品进行验收。但网上种种曝光投诉都在提醒选择贴牌生产的企业,应认真做好产品品控,重视消费者的反馈,对代工生产的产品进行严格把关。

(文章来源:读创财经)

发表评论